آشنایی با اصول و مفاهیم سرمایه گذاری با لحاظ مسائل زیست محیطی، اجتماعی و حاکمیتی (قسمت سوم)

نویسنده: پارس کیان

تاریخ بروزرسانی : سه شنبه ۲۵ اردیبهشت ۱۴۰۳

تاریخچه سرمایه گذاری مبتنی بر ESG

شیوه های سرمایه گذاری مسئولیت پذیر اجتماعی در دهه های 1960 و 1970 شکل گرفت. برای مثال، فعالان مدنی شرکتها و مؤسسات دانشگاهی را تحت فشار قرار دادند تا سهام خود را در سازمانهایی که با آفریقای جنوبی تجارت داشتند، در اعتراض به سیستم آپارتایدی حاکم در آن کشور واگذار کنند.

در سال 1971، دو وزیر متحد مخالف جنگ ویتنام، صندوق Pax را راه اندازی کردند، اولین صندوق سرمایه گذاری مشترک ایالات متحده که سرمایه گذاری در آن برای عموم آزاد بود و از معیارهای اجتماعی و زیست محیطی در تصمیم گیری های سرمایه گذاری خود استفاده می کرد. در ابتدا، این صندوق از سرمایه گذاری در سهام شرکتهای تولیدکننده اسلحه اجتناب کرد و در ادامه سهام شرکت های فعال در حوزه تولید تنباکو، الکل، قمار و آلاینده های سنگین را به این لیست اضافه کرد. این صندوق همچنان تحت مالکیت شرکت Impax Asset Management مستقر در لندن به فعالیت خود ادامه می دهد و صندوق تخصیص پایدار Impax نامیده می شود.

در دهه 1980، کمپین واگذاری سهام سرمایه گذاریهای انجام شده در آفریقای جنوبی تسریع شد و فشار گسترده تری برای واگذاری دارایی های تولیدکنندگان تنباکو در میان سازمان های بهداشت عمومی، دانشگاه ها و صندوق های بازنشستگی عمومی آغاز شد. در سال 1990، شرکت تحقیقات سرمایه گذاری KLD Research & Analytics، شاخص اجتماعی Domini 400 را برای کمک به هدایت سرمایه گذاران آگاه اجتماعی ایجاد کرد (یکی از اولین شاخصهای SRI، که شامل 400 شرکت می شود که مسئولیت اجتماعی و زیست محیطی را در اولویت قرار می دهند. اکنون این شاخص اجتماعی MSCI KLD 400 نامیده می شود و متعلق به شرکت MSCI است که KLD را در سال 2010 خریداری کرد).

در سال 1995، بنیاد انجمن سرمایه گذاری اجتماعی مستقر در واشنگتن، که اکنون به نام بنیاد SIF ایالات متحده شناخته می شود، گزارشی را در مورد روند سرمایه گذاری پایدار در ایالات متحده منتشر کرد که در آن اشاره شده بود 639 میلیارد دلار از کل دارایی ها با استفاده از استراتژیهای SRI[1] مدیریت می شد. آخرین نسخه گزارش دوسالانه منتشر شده در دسامبر 2022، این رقم را برای ESG و سرمایه گذاری های پایدار به طور کلی 8.4 تریلیون دلار عنوان می کند ( حدود 12.6٪ از کل دارایی های سرمایه گذاری تحت مدیریت حرفه ای در ایالات متحده).

جنبش سرمایه گذاری پایدار با تأسیس پروژه افشای کربن[2] (که به سادگی به عنوان CDP شناخته میشود) در سال 2000 شتاب بیشتری به دست آورد. این پروژه، بستری را برای شرکت ها ایجاد کرد تا در مورد انتشار کربن خود گزارش دهند. دو سال بعد، گروهی متشکل از 35 سرمایه گذار نهادی از 500 شرکت بزرگ درخواست افشای اطلاعات در خصوص فعالیت شرکتها در زمینه تغییرات آب و هوایی را کردند که به عادی سازی این گزارش ها کمک کرد.

اصطلاح ESG توسط گزارش "Who Cares Wins" به سر زبانها افتاد و رایج شد، گزارشی که اولین بار در سال 2004 توسط گروهی متشکل از 18 بانک و شرکت سرمایه گذاری که توسط سازمان ملل سازماندهی شده بود منتشر شد. این گزارش توصیههایی را در مورد چگونگی ترکیب بهتر مسائل ESG در مدیریت دارایی، خدمات کارگزاری و فعالیت های تحقیقاتی مرتبط ارائه میدهد. یک سال بعد، گزارش بهاصطلاح Freshfields، (سند دیگری که مورد حمایت سازمان ملل متحد بود)، توسط شرکت حقوقی Freshfields Bruckhaus Deringer مستقر در لندن تهیه شد و چارچوب قانونی را برای ادغام معیارهای ESG در تصمیمگیریهای سرمایهگذاری ترسیم کرد.

سپس سازمان ملل از گروه دیگری از سرمایه گذاران نهادی خواست تا اصول سرمایه گذاری مسئولانه (PRI[3]) را توسعه دهند، مجموعه ای از شش اصل سرمایه گذاری ESG که در سال 2006 منتشر شد و همچنان توسط انجمن PRI در حال توسعه است. تکامل و رشد سرمایهگذاری ESG از آنجا با شکلگیری طرحها و اقدامات گزارشدهی بیشتر ESG شتاب گرفت. این طرحهای گزارش دهی عبارت بودند از:

تحولات کلیدی اخیر در این زمینه شامل موارد زیر است:

سال 2020: مجمع جهانی اقتصاد و چهار شرکت حسابداری بزرگ مجموعه استاندارد شدهای از "معیارهای سرمایه داری ذینفعان" را منتشر کردند تا گزارش ESG توسط شرکتها منسجمتر و آسانتر برای مقایسه باشد.

سال 2021: مقررات افشای مالی پایدار اتحادیه اروپا اجرایی شد و الزامات گزارش دهی پایداری جدیدی را برای شرکتهای خدمات مالی و سرمایه گذاری ایجاد کرد.

سال 2022: کمیسیون بورس و اوراق بهادار ایالات متحده به طور مشابه اصلاحاتی در قوانین با الزامات افشا و گزارش دقیقتر برای صندوقهای سرمایه گذاری که از معیارهای ESG استفاده میکنند، پیشنهاد کرد. همچنین، استانداردهای CDSB و SASB در بنیاد استانداردهای گزارشگری مالی بینالمللی (IFRS) ادغام شدند، که در نظر دارد مجموعه واحدی از استانداردهای افشای پایداری IFRS ایجاد کند.

سال 2023: دستورالعمل گزارشدهی پایداری شرکتی اتحادیه اروپا در ژانویه به اجرا درآمد. در نهایت، 50000 شرکت باید گزارشهای سالانه ریسکها و فرصتهای تجاری خود را در رابطه با مسائل اجتماعی و زیستمحیطی و چگونگی تأثیر عملکردشان بر مردم و محیطزیست ارائه دهند.

نگاهی به آمار سرمایهگذاری مسئولانه از طریق ESG در دنیا

سرمایهگذاری مسئولانه از طریق ESG در حال حاضر یک عصر طلایی را در سطح جهانی تجربه میکند که توسط COP21 (توافقنامه تغییرات آب و هوایی پاریس) و اهداف توسعه پایدار سازمان ملل 2030 هدایت میشود.

نگاهی به آمارها حاکی از آن است که عوامل و رتبهبندیهای ESG در حال حاضر از جایگاه مطلوبی در حوزه مالی برخوردارند. ارزش بازار داراییهای ESG در سال 2021 بیش از 18.4 تریلیون دلار سرمایه گذاری بوده است که پیش بینی رشد 12.9٪ تا سال 2026 را دارد.

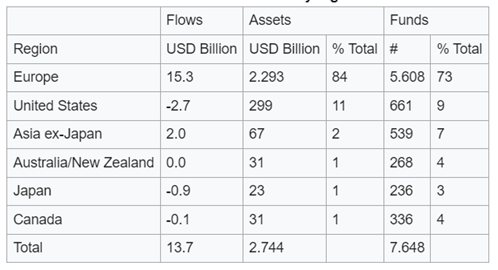

اتحادیه اروپا با 84 درصد از داراییهای جهانی در این بخش، جایگاه پیشرو در بازار سرمایهگذاریهای پایدار دارد. علاوه بر این، این بازار به عنوان پیشرفتهترین و متنوع ترین بازار برای سرمایه گذاری ESG است. در مقایسه، ایالات متحده، با اختلاف، 11٪ از داراییهای صندوق پایدار جهانی را تا سپتامبر 2023 به خود اختصاص داده است. در جدول زیر، آماری از صندوقهای سرمایهگذاری مبتنی بر ESG در دنیا ارائه گردیده است.